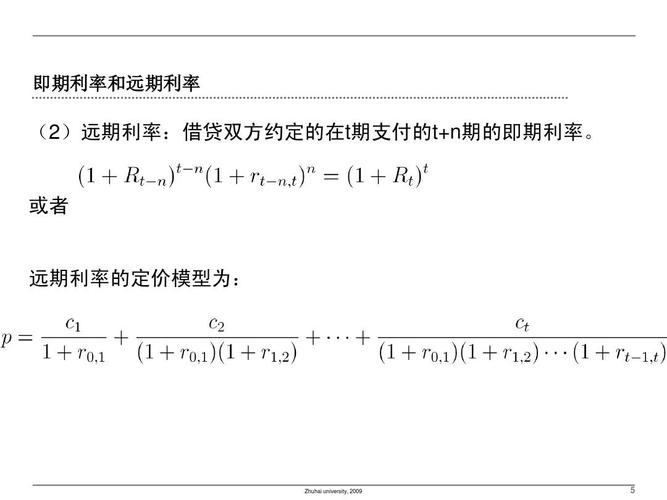

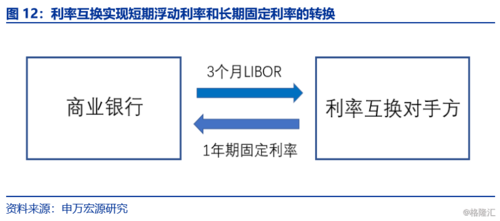

在国际市场上利率一般是以浮动利率,如半年期三个月付息一次的借款,即期利率指的是贷款时的市场利率,三个月之后,该笔贷款的利息要根据市场当时的三月期利率支付了.我国的房贷也是如此,是一年调整一次的,还款一年后,要根据新的利率重新调整还款额,即一年一浮动.当年的利率水平即为即期利率.以后的利率水平为远期利率.短期利率你已经说的很清楚了,所以两者属于不同的定义含义,没有什么联系.如果要说联系,只是同是利率,短期利率受即期利率水平的影响.或者说,短期利率就是即期利率.

在利率自由化国家:短期利率指得是最近一段时间的市场利率状况(一般是三个月)。即期利率是指当前的市场利率。远期利率指未来一段时间的市场利率(一般是六个月)。区别,所指的时段不同。联系,即期利率不仅由当期的货币供求决定,也一定程度上受远期估值的影响。而远期会受到即期利率极大影响,甚至直接有即期利率决定。

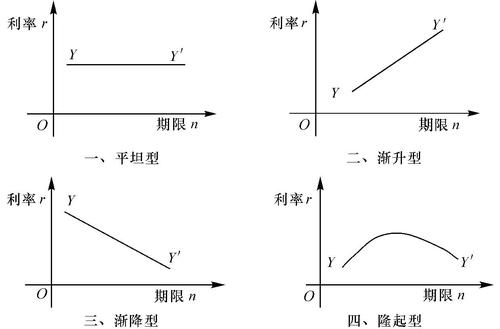

利率的期限结构理论说明为什么各种不同的国债即期利率会有差别,而且这种差别会随期限的长短而变化。

利率期限结构理论包括以下三个理论。1流动性偏好理论(Liquidity Preference Theory) 长期债券收益要高于短期债券收益,因为短期债券流动性高,易于变现。而长期债券流动性差,人们购买长期债券在某种程度上牺牲了流动性,因而要求得到补偿。2预期理论(Expectation Theory) 如果人们预期利率会上升(例如在经济周期的上升阶段),长期利率就会高于短期利率。 如果所有投资者预期利率上升,收益曲线将向上倾斜;当经济周期从高涨、繁荣即将过渡到衰退时如果人们预期利率保持不变,那么收益曲线将持平。如果在经济衰退初期人们预期未来利率会下降,那么就会形成向下倾斜的收益曲线。3 市场分隔理论(Market Segmentation Theory) 因为人们有不同的期限偏好,所以长期、中期、短期债券便有不同的供给和需求,从而形成不同的市场,它们之间不能互相替代。根据供求量的不同,它们的利率各不相同。国债是属于一个比较受到投资者关注的一个债权产品,另外就是其是一个比较熟的产品。国债属于一个非经常性的财政收入,是国家为了筹集资金的一种行为,也可以说明国债利率的变化是非常重要的的一个分析指标。国债还有其他的衍生品,比如国债基金。

国债利率的变化主要有三种因素的影响:一是市场利率;一是银行利率以及一是经济发展状况。

市场利率表示的是证券市场中各种证券的平均利率水平,是变化的主要因素,国债要和这一利率大体水平形同。一旦出现国债的利率高太多的情况就会增加财务的历次负担,造成国债资金过多,挤压其他的债权类产品,另外还会造成整个市场利率的上涨,对于证券市场发展产生不利的影响。反过来来说,国债的利率低太多,这一产品就不会受到投资者的青睐,影响国债的发行。

我国经济发展中银行利率起到关键性的作用,市场利率是在银行利率的基础之上加上资金供给关系的影响出现浮动。因此国债利率是以银行利率为准的。国债信用高,很多国家的投资者都喜欢买自己的国债产品,即使收益上低于市场利率一些,也会影响。在市场中的资金供给情况对于银行利率变化的是最直接的。

目前我国的债权市场发展时间也不长,受到客观经济的发展的限制,目前对于国债利率的选择依然还处于一种摸索的阶段,其变化以及水平不太完善。整体情况上是国债的利率视屏低于市场利率而略高于银行利率,在结构上对于不同的时期以及用途的应该存在不同的固定差值,长期的利率高于中期的,而中期的则是高于短期的,建设性国债高于其他的国债。这一段时间出现美国的债券利率倒挂就是短期的利率高于长期。

从上述变化因素的了解,一旦国债的收益率出现了上涨就是能够投资国债的资金就会增长,这时候经济发展比较好,投资回报率比较高。反之利率下跌则是投资资金就会流入其他事市场。

到此,以上就是小编对于短期利率影响长期利率要求金融市场有效的问题就介绍到这了,希望介绍的3点解答对大家有用,有任何问题和不懂的,欢迎各位老师在评论区讨论,给我留言。