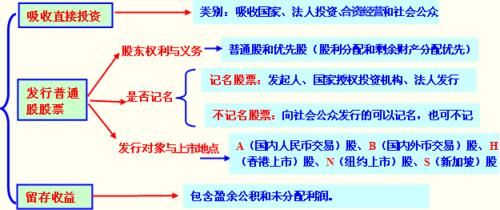

留存收益筹资是指企业将留存收益转化为投资的过程,将企业生产经营实现的净收益留在企业,而不作为股利分配给股东,其实质是原股东对企业追加投资,优点是不发生实际现金支出,保持企业举债能力,企业控制权不受影响。

缺点是期间限制即需要经过一定时期积累才能有一定数量的留存收益,其次是股利政策不稳定,会影响企业形象。

企业愿意采用内部留存收益筹集资金,因为这种筹资方式不会发送任何可能对股价产生不利影响的信号;利用留存收益筹集资金不用支付筹资费用,其资金成本低于普通股筹资成本。

留存收益筹资的优点主要有:

(1)资金成本较普通股低;

(2)保持普通股股东的控制权;

(3)增强公司的信誉。

留存收益筹资的缺点主要有:

(1)筹资数额有限制;

(2)资金使用受制约。

根据目前的优序融资理论,企业融资的顺序应该是先用留存收益融资,然后是债务融资,最后才是股权融资。

因为在三种融资手段里面,留存收益融资的优点是资金成本最低,但缺点是融资金额不多。

债务融资的特点是融资金额中等,时间也不长不短,有资金使用成本(贷款利息),但债务融资能提振外界对企业盈利的预期,另外贷款利息可以节税。

最后是股权融资,股权融资的优点是筹资金额较大,且能长时间使用。但缺点是资金成本最高(因为要用利润分红)。

如优先股式融资可以不影响公司现时后治理结构,普通股权融资会改变公司的治理结构和投票权比例。

1. 对企业结构影响不同。权益性筹资增加了企业所有者权益,投资者可能对企业具有重大影响,甚至控制;债权性筹资增加企业的负债。

2 风险不同。权益性投资一般伴有更高的风险,所以权益性筹资期末的利润分配率一般比债权性筹资产生的利息率高

3 对企业所得税影响。期末,权益性投资产生的利润分配,在所得税提取后进行;债权性筹资产生的利息在缴纳所得税前支付,所以,一定规模的债务既可以增加企业的资金实力,也可以减少企业所得税应纳税额,从而起到杠杆效应。

4 期限不同。权益性筹资一般没有固定期限,所以投资者不能从筹资单位撤资,只能将权益转让;债权性筹资一般有固定的期限,到期后须归还本金。

股价上涨会降低公司的股权筹资额,这是因为股权筹资是指公司通过发行新股来获得资金,而发行新股会导致股权稀释。

当股价上涨时,公司通过发行新股所能获得的资金数量相对较少,因为投资者更愿意购买已经上市的股票,而不是新发行的股票。

这就意味着,公司需要发行更多的新股才能获得相同数量的资金,从而导致股权稀释。

到此,以上就是小编对于股权筹资缺点有哪些的问题就介绍到这了,希望介绍的4点解答对大家有用,有任何问题和不懂的,欢迎各位老师在评论区讨论,给我留言。