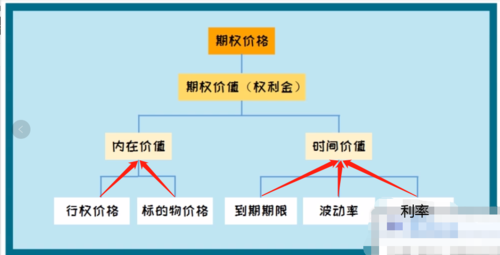

股票期权价格的影响因素主要有5个,分别是:标的证券的价格、期权的行权价格、期权的到期日剩余期限、标的证券的波动率和无风险利率,它们通过影响期权的内在价值和时间价值来影响期权价格。

股票期权价格的影响因素主要有5个,分别是:标的证券的价格、期权的行权价格、期权的到期日剩余期限、标的证券的波动率和无风险利率,它们通过影响期权的内在价值和时间价值来影响期权价格。

1、虚值期权持仓和增仓远远大于平值和实值期权的情况

比如在19年2月25日刷屏上的买主情绪上升了192倍之后,可以说许多买主在2月份赚了很多钱,当他们口袋里有钱时,自然增长随着购买信心的提高,有时空头期权和伪装债券的持有量要比固定和实际价值期权大得多,因此波动性自然会受到打击。

2、波动率增加对于买卖双方的影响

卖方由于期权合约价值风险无限,所以其实波动率高的情况下并不敢轻易操作。此外,波动率正在增加,而一些卖家害怕出售手中的合约,自然也会受到一定的波及。

同样,看涨期权在上涨时也没有大的下跌,使用一定数量的资本的效果不好,最好花少量资本做与买方相同的事情。风险是有限的,如果目标波动,波动率将随之增加,从而获得双重收益。当基础价格上涨时,深虚拟看跌期权似乎会急剧增加。

3、标的实际波动加大

当前期权标的波动率飙升,则盈利情况翻倍,主要原因是50ETF标的价格的实际波动性增加了。假设一月份,合约每天基本波动2分钱,二月份每天都波动4分钱以内。那些选择了股票期权合约投资的人会知道,不同底层证券的波动性是不同的。

以上三种情况是影响当前期权合约波动率的因素,当前波动率越高,伴随的盈利会越高,同时风险也会越大,此时我们看准方向就能吃肉,如果看错方向且波动率高,那么我们需要及时出场止损。

期权价值,由期权的内在价值与期权的时间价值之和组成。

期权内在价值:是指多方行使期权时可以获得的收益的现值。

期权时间价值 :期权的时间价值,也称外在价值,是指期权合约的购买者为购买期权而支付的权利金超过期权内在价值的那部分价值。

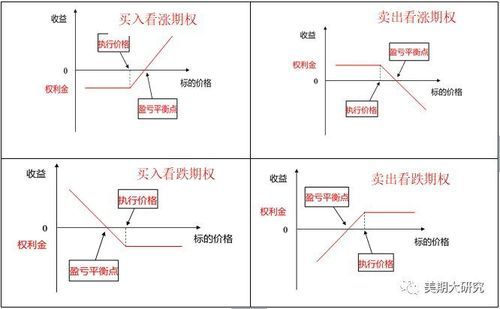

在价内的期权比在价外的期权要贵,因为概率在发生作用。当投资者买进期权(无论是买权还是卖权)时,实际上他们是在买一定时间内希望会发生作用的概率。买权反映价格上动的概率,卖权反映价格下动的概率。

期权价值由以下影响因素:

1、标的资产市场价格;2、执行价格;3、到期期限;4、标的资产价格波动率;5、无风险利率;6、预期股利;

期权的理论价格,是期权合约本身所具有的价值,也就是期权的买方如果立即执行该期权所能获得的收益。

内在价值也称履约价值,是期权合约本身所具有的价值,也就是期权的买方如果立即执行该期权所能获得的收益。一种期权有无内在价值以及内在价值的大小,取决于该期权的协定价格与其基础资产市场价格之间的关系。协定价格是指期权的买卖双方在期权成交时约定的、在期权合约被执行时交易双方实际买卖基础资产的价格。

到此,以上就是小编对于影响期权价格因素的是什么的问题就介绍到这了,希望介绍的4点解答对大家有用,有任何问题和不懂的,欢迎各位老师在评论区讨论,给我留言。