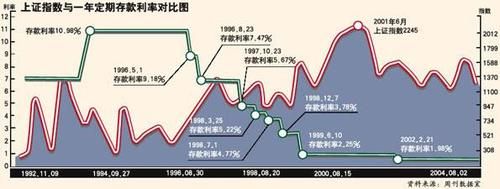

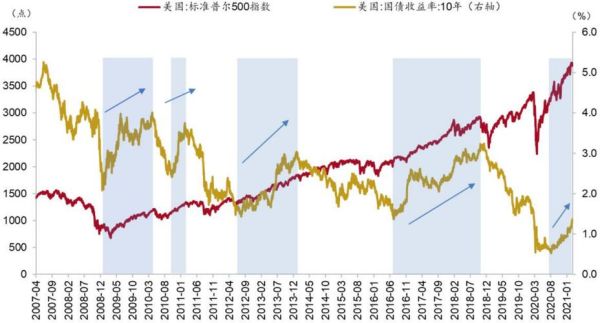

为什么利率的升降与股价的变化呈反向运动的关系呢?这主要有3个原因:

①利率的上升,不仅会增加公司的借款成本,而且还会使公司难以获得必需的资金,这样,公司就不得不消减生产规模,而生产规模的缩小又势必会减少公司的未来利润。因此,股票价格就会下跌。反之,股票价格就会上涨。

②利率上升时,投资者评估股票价格所用的折现率也会上升,股票值因此会下降,从而,也会使股票价格相应下降;反之,利率下降股票价格则会上升。

③利率上升时,一部分资金从投向股市转向银行储蓄和购买债券,从而会减少市场上的股票需求,使股票价格出现下跌。反这,利率下降时,储蓄的获利能力降低,一部分资金又可能从银行和债券市场流向股市,从而,增大了股票需求,使股票价格上升。

既然利率与股价运动呈反方向变化是一种一般情形,那么投资者就应密切关注利率的升降,并对利率的走向进行必要的预测,以便在利率变动之前,抢先一步对股票买卖进行决策。

目前,中国证券行业经过综合治理整顿和实施分类监管,证券行业步入良性发展的轨道,各家证券公司的资本实力稳步提高。但总体上国内证券公司数量、营业部众多,资产规模偏小,竞争较为激烈。证监会实行以净资本为核心的风险监管体系,各种新业务的开展也对净资本规模提出了更高的要求。这有利于各种资源向规模较大、资产优良的优质券商集中,未来行业集中度将会有所提高。

全国131家证券公司营业部破万家,竞争日趋激烈

2018年,我国证券行业共有131家证券公司,资产总额为6.26万亿元。在中国证券公司营业部可谓是个庞大的群体。2008年以前,全国证券营业部数量扩张比较缓慢,直至2008年5月,中国证监会放宽券商新设营业部的资格条件,鼓励券商发展营业网点。由于证券营业部的建设需要短暂的周期,因此这一决定的实施,促使券商营业部数量在此后两年大幅度增加。

截至2018年末,全国拥有证券营业部10376家。数量较多集中在沿海地区,这部分营业部分布密集的区域进一步增加了布局密度,广东、江苏、浙江是营业部最多的区域。证券经营机构营业部布局密度不断提高,使得同公司不同公司营业部之间的竞争日趋激烈。其中以广东、江苏、浙江、上海和北京竞争最为激烈。

TOP10在营收、净利润领域行业集中度均在40%以上

目前,我国证券行业存在新老两种商业模式,各项基于监管垄断的传统商业模式支撑着国内证券公司近20年的发展。所有证券公司从事同质化的业务,依靠垄断赚取利润,行业集中度因此不高。

国内证券业商业模式即将面临切换,在这个背景下,我国证券业集中度将面临长期上升的趋势,并可能逐步向海外证券业靠拢。事实上,2012年在经纪等传统业务领域,已经出现了集中度提升的现象。在更趋激烈的竞争中,赢者通吃的趋势未来可能会扩展到各项传统业务中。而新业务由于牌照发放的先后,本身集中度就很高,证券行业未来可能出现兼并整合浪潮,而且这一进程或许会大大提前。

从历年数据看,2007-2018年,中国证券行业集中度变化较为平稳,前十在营收、净利润领域行业集中度均在40%以上。

到此,以上就是小编对于关于利率变动对证券市场的影响有哪些的问题就介绍到这了,希望介绍的2点解答对大家有用,有任何问题和不懂的,欢迎各位老师在评论区讨论,给我留言。