1.消除坏账(即核销)要影响银行利润,自然会影响员工收入;

2.坏账增加后银行要依法提取呆账准备金,也会影响银行利润;

3.坏账占用银行核心资本多,给资本充足率带来严重影响,会压缩银行放贷规模,也就是今年初社会普遍关注的所谓放贷收紧问题,其实主要原因是银行的资本金不足,放不了那么多贷款,而并非监管部门不让放贷;

4.坏账多的分行在总行形成不好印象,总行每年的政策倾斜也会减少,分给该行的贷款规模、费用都会下降,该分行会逐渐沦为系统内的次级行,影响该分行以后发展,员工自然受到影响。

上述为粗浅认识,欢迎补充!!!!!

另外,是否会迎来坏账潮只是社会猜测,是一种对以往经验形成的惯性思维,以目前中国多数银行的管理来说,特别是目前中国银行监管来说,银行业内人士对此并没有过多担心。

1.大量坏账导致贷款的本息不能收回,导致现金收入减少,从而减少了银行的流动性供给。

2.大量坏账的存在还给银行造成较高的准备金成本,银行盈利的很大部分用于提取贷款准备金,减少了流动性供给的来源。

3.当市场了解到银行存在资产质量问题,就会造成存款增速放缓,现金供给减少。

4.当坏账严重影响银行资产质量,存款人意识到银行的资产价值低于它的存款总额,当出现信任危机时,银行存款不仅不会增长,对净存款提取的需求将不断增长,此时银行将面临严重的流动性危机,如果处理不好,将演变成支付危机。

银行不良贷款多了,变成坏账是风险。银行坏账率太高,更会形成系统性金融风险,甚至通过市场叠加传导,演化为全球性金融—经济危机。

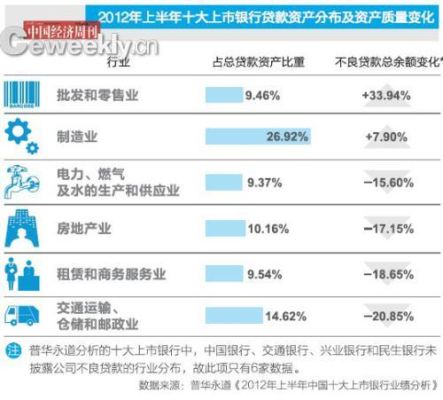

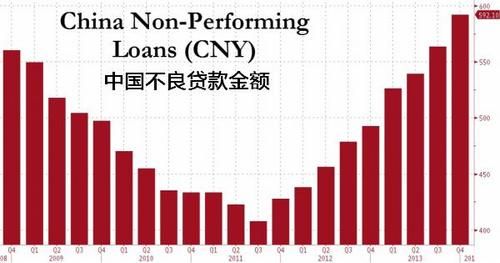

据报道,1月11日,银保监会举行近期重点监管工作通报会。据银保监会相关负责人介绍,2018年银行业各项贷款同比增长12.6%,其中,前11月新增贷款占社融增量达83.4%。此外,商业银行不良贷款余额2万亿元,不良贷款率1.89%,较2017年上升0.15个百分点。

中国商业银行不良贷款率不足2%,也是商业银行的安全红线。对此数据,不同机构和分析者有不同看法,有些机构和分析认为中国商业银行不良贷款率远高于此。不过,众说纷纭虽然折射了相关数据存在着透明性不足的问题,但银行业维持相对的市场稳定,而且没有出现市场预警,也验证了中国银行全体系稳健、抗风险较强的事实。

市场适应了这种怀疑,而且波澜不惊,恰恰说明来自市场的正回馈。众所周知,金融市场向来敏感且有着条件反射基因,不起眼的传谣和警训都会引发全球市场的动荡不安。中国银行体系整体稳健,其实有赖于较低的贷款不良率,确保了银行业乃至整个金融业的风险可控。

2018年,银行业有两大任务:一是防范系统性金融风险,二是支持实体经济发展。就前者而言,无论是在机构改革方面完善金融治理体系和强化金融监管,还是股市和楼市两个虚拟经济领域的资金流向控制,以及政府隐形债务和僵尸企业占用的贷款,国家都出台了针对性的治理举措。

核销坏账有正(好)反(坏)两反面的影响。即:

从好的方面讲,核销坏账可以清理掉企业发生已久且不能收回债权,使剩余应收债权变得更加真实可靠;同时核销坏账后,计提坏账准备的基数下降,可使账面利润增加;

从坏的方面讲,核销坏账基本意味着哪些应收债权的灭失。所以,对于核销坏账有着严密、严格的政策规定。

到此,以上就是小编对于银行坏账对国家有啥影响吗的问题就介绍到这了,希望介绍的3点解答对大家有用,有任何问题和不懂的,欢迎各位老师在评论区讨论,给我留言。